適格請求書保存方式(インボイス制度)について①

インボイス制度の適用が、令和5年10月1日からスタートします。

すでに、インボイス発行事業者の登録もスタートしています。

簡単に、インボイス制度の概要をお伝えします。

インボイス制度の概要

適格請求書とは、売手が買手に対して正確な適用税率や消費税額を伝えるための手段であり、一定の事項を記載した請求書や納品書その他これらに類する書類を言います。

請求書、納品書、領収書、レシート等、名称は問われません。

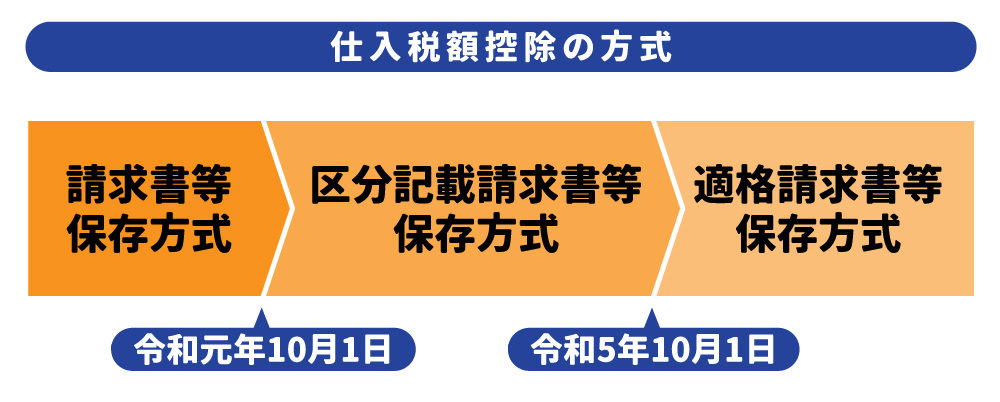

インボイス制度が開始されると、消費税の仕入税額控除の要件に適格請求書の保存が入りますので、適格請求書がなければ仕入税額控除が取れなくなります。(経過措置があります。)

簡単に言うと、消費税計算上の経費にならないみたいな感じでしょうか。

現在は取引内容から消費税の課税仕入れになるかを判断して仕入税額控除を取っていますが、将来的には適格請求書があるか否かで判断をすることになります。

登録手続きについて

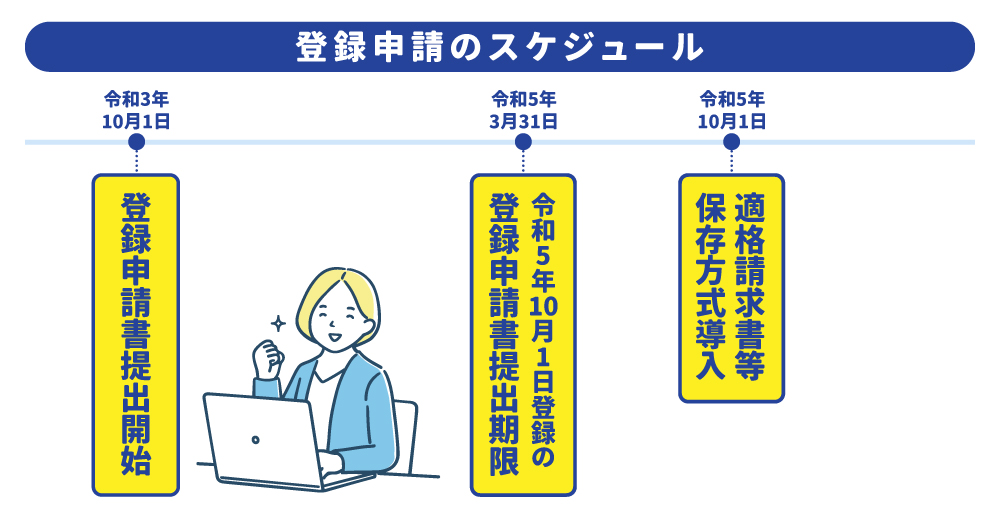

消費税の課税事業者が適格請求書を発行する為には、事前に税務署長に申請して適格請求書発行事業者として登録する必要があります。

令和3年10月1日から登録受付が開始されています。

制度開始である令和5年10月1日から適格請求書を発行できるようにする為には、令和5年3月31日までに登録申請書を提出する必要があります。

免税事業者が登録を受ける場合

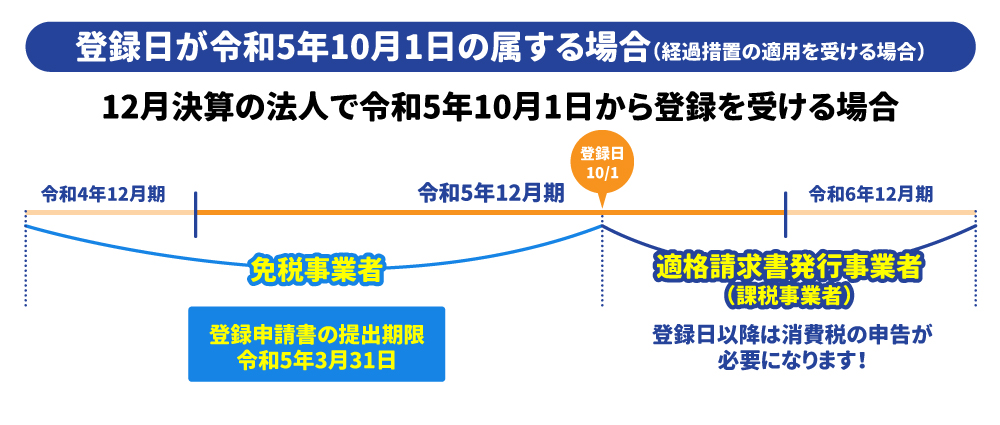

現在免税事業者である事業者が、インボイス制度開始である令和5年10月1日の属する課税期間中に登録を受ける場合、登録日から課税事業者になる経過措置が設けられています。

経過措置を受ける場合は、課税事業者選択届出書の提出は不要です。

逆に、課税事業者選択届出書を提出してしまうと、消費税を多めに納税することもあるため、注意が必要です。

(例えば、12月決算の免税事業者が、令和5年10月からインボイスを取得した場合、消費税の課税事業者になるのは令和5年10月からですが、前年に課税事業者選択届出書を提出してしまうと、令和5年1月から課税事業者となってしまい、消費税を多く納税する可能性もあるので、注意が必要です)

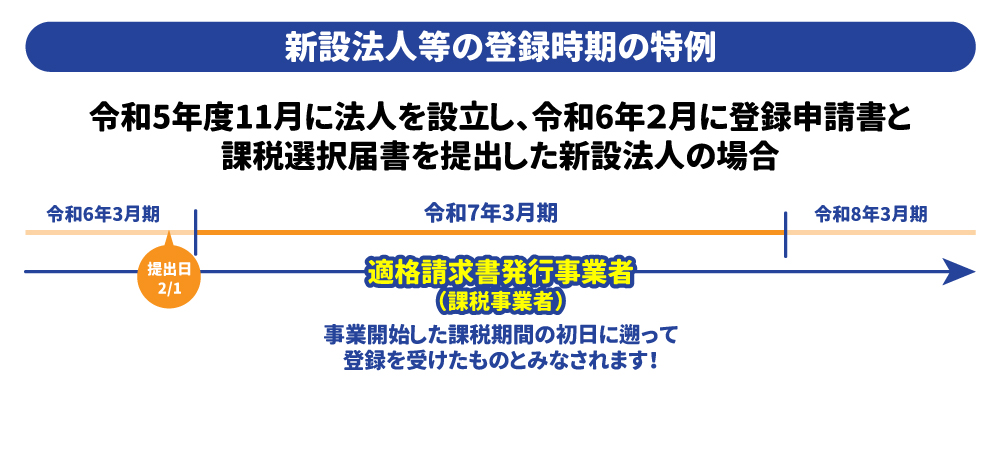

新設法人が登録を受ける場合

設立事業年度末日までに、事業を開始した日の属する課税期間の初日から登録を受けようとする旨を記載した登録申請書を提出すれば、設立事業年度開始の日に登録を受けたとみなされます。

ただ、登録されるまでの期間は適格請求書が発行できませんので、インボイスを取得するかどうかは法人設立段階で早めに検討した方が良いと思われます。(請求書を再発行するなど、事後的に手続きが煩雑になる可能性がありますので。)

登録の取りやめについて

登録を取りやめたい場合は、取り消しを求める届出書を税務署長へ提出する必要があります。

この場合、届出を提出した翌課税期間から効力が発生しますが、提出のあった日の属する課税時間の末日から起算して30日前の日から、末日までの間に提出した場合は翌々課税期間から効力が発生します。

従って、翌課税期間から取りやめようとする場合は、課税期間末日までではなく、末日から30日前までに届出書を提出しておく必要が出ます。

消費税の届出は、事業年度末までが期限のものも多いため、次期の検討(課税事業者か免税事業者か)は早めに対応していく必要があります。

ちなみに、免税事業者に戻りたい場合、「登録の取りやめ」と「課税事業者選択不適用届出」の両方を提出する必要があります。二重の届出が必要になるため、こちらも注意が必要です。

免税事業者の選択

免税事業者が適格請求書を出せないことで顧客離れにつながる可能性があります。例えば、同じ文具でも、適格請求書が発行できるお店とできないお店があった場合、支払った事業者としては仕入税額控除を取れる方が有利なので、金額が同じであれば適格請求書の発行ができるお店が選ばれる可能性もあります。

現在は免税事業者で不自由がない場合でも、今後は課税事業者になることも選択肢として考えていく必要が出てくくことが想定されます。

コラム監修者紹介

ソルト総合会計事務所 所長

公認会計士・税理士 山本 将之

EY新日本有限責任監査法人、株式会社YKプランニングを経て、2015年に山口県防府市にてソルト総合会計事務所(山本将之公認会計士・税理士事務所)を開業。「スピードと情熱」「積極的な提案」を大切にし、中小企業の経営支援・課題解決に組織的に取り組んでいる。

サービス一覧

サービス一覧